Wie ein alter grauhaariger Mann den Wert deiner Assets beeinflusst

Jerome Hayden „Jay“ Powell ist 68 Jahre alt, Republikaner, verheiratet, hat drei Kinder und unterstützt wohltätige Organisationen. Was in von Millionen anderen Menschen seines Alters unterscheidet, sind die Positionen, die er mittlerweile unter fünf US-Präsidenten (Ronald Reagan, George H.W. Bush, Barack Obama, Donald Trump, Joe Biden), seine Millionen am Konto – und vor allem sein einflussreicher Posten als Präsident der US-Notenbank Federal Reserve (Fed).

Wenn Powell, der früher als Anwalt und Investment-Banker vor die Öffentlichkeit tritt, dann erzittern die Märkte in Anspannung ob der Ankündigungen zur US-Geldpolitik. „Angesichts der bemerkenswerten Fortschritte auf dem Arbeitsmarkt und einer Inflation, die deutlich über unserem längerfristigen Ziel von 2 Prozent liegt, braucht die Wirtschaft keine anhaltend hohe geldpolitische Unterstützung mehr“, sagte Powell kürzlich nach der Jänner-Sitzung des einflussreichen „Federal Open Market Committee“ (FOMC). „Ich würde sagen, dass der Ausschuss der Meinung ist, den Leitzins bei der März-Sitzung anzuheben, vorausgesetzt, die Bedingungen sind dafür geeignet.“

Wenn der Zins steigt, leiden Risiko-Assets

Diese Aussagen bzw. die Erwartung dieser Aussagen, hat Anfang 2022 Schockwellen durch die Aktien- und Krypto-Märkte gejagt. Gab es 2021 an Technologie- und Krypto-Börsen immer neue All-Time-Highs zu bejubeln, ist die Hausse nun vorbei. Denn die Fed unter Powell wird den US-Leitzins dieses Jahr in mehreren Schritten auf auf 2 bis 4 Prozent erhöhen. Geld, bisher quasi zum Nullzins zu haben (was zu einem Investment-Feuerwerk beitrug), wird wieder teurer. Der Effekt: Die Investitionsbereitschaft vor allem in Risiko-Assets sinkt, und Tech-Aktien, viele ETFs und Kryptowährungen drehten scharf nach unten.

“Innovation is on sale”: Wie die Angst vor der Zinswende Tech-Werte in den Keller schickt

Vor knapp zwei Jahren, im März 2020, haben Powell und das mächtige FOMC (Federal Open Market Committee) mit dem Beginn der Corona-Krise eine sehr einflussreiche Entscheidung getroffen: „Die Auswirkungen des Coronavirus werden die Wirtschaftstätigkeit in nächster Zeit belasten und Risiken für die Wirtschaftsaussichten darstellen. In Anbetracht dieser Entwicklungen beschloss der Ausschuss, das Zielband für die Federal Funds Rate auf 0 bis 1/4 Prozent zu senken“, hieß es damals

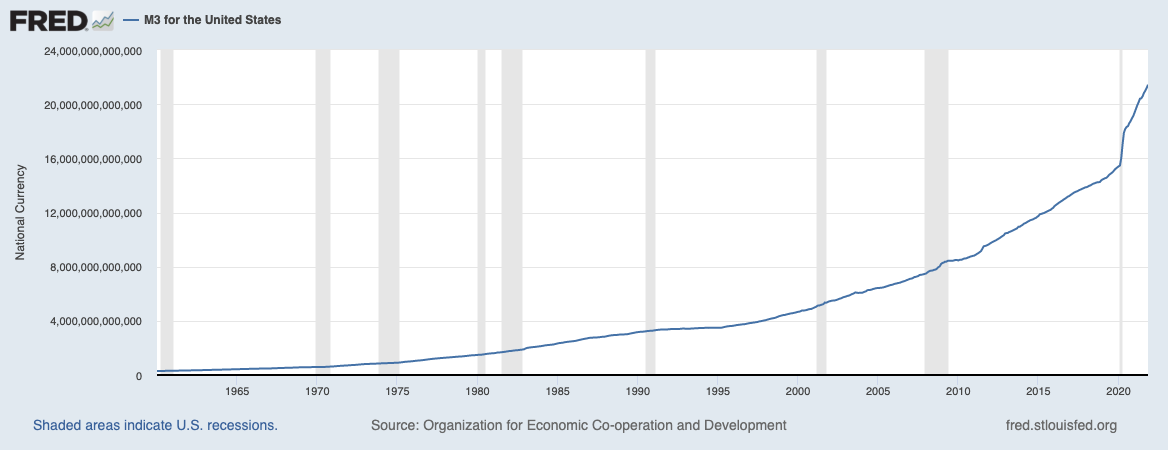

Parallel dazu begann das große Gelddrucken. Mit frischem, ultra billigem Geld hat die Fed Anleihen im Wert von bis zu 120 Milliarden Dollar pro Monat gekauft und dadurch die Geldmenge drastisch erhöht – noch nie zuvor ist die Dollar-Menge so schnell angestiegen wie in den Corona-Jahren 2020 und 2021:

Entwicklung der Geldmenge in den USA:

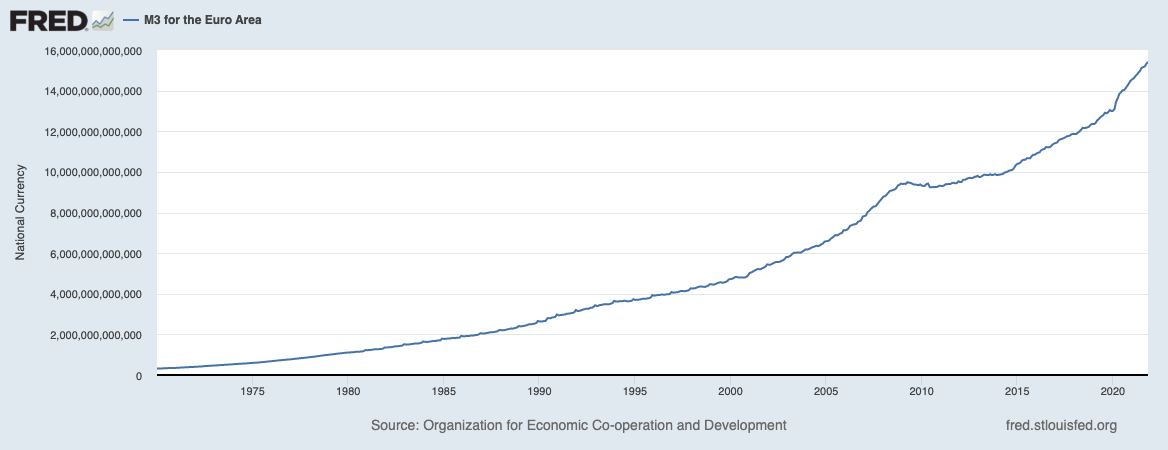

Auch in der Eurozone wurde ordentlich frisches Geld – parallel zu einer Senkung der Zinsen – in den Markt gepumpt. Die Europäische Zentralbank (EZB) hat EZB über das in der Pandemie aufgelegte Pandemic Emergency Purchase Programme (PEPP) monatlich etwa 80 Milliarden Euro in Wertpapiere investiert. Auch in der Eurozone stieg die Geldmenge so stark wie nie zuvor:

Entwicklung der Geldmenge in der Eurozone:

Anders als die Fed hat sich die EZB bisher dagegen entschieden, den Leitzins wieder zu erhöhen. Manche Beobachter:innen meinen, dass EZB-Chefin Christine Lagarde mittelfristig keine andere Wahl hat und die Zinsen erhöhen muss. In den USA lag die Inflation zuletzt bei 7 Prozent, in der Eurozone „nur“ bei fünf Prozent. Momentan sieht eine Zinserhöhung 2022 im Euroraum unwahrscheinlich aus. Das kann aber auch andere Gründe haben. Denn manche Beobachter:innen verweisen darauf, dass Schulden südeuropäischer Staaten, etwa Griechenlands oder Italiens, in Folge der Corona-Krise besonders dramatisch gestiegen sind. Ein Anstieg des Zinsniveaus wäre für sie fatal, und deswegen schreckt die EZB davor zurück.

EZB: Leitzinsen bleiben trotz steigender Inflation niedrig – vorerst

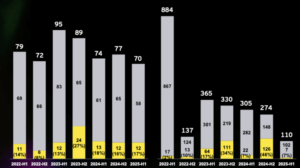

Krypto korreliert immer stärker mit Aktienmarkt

Die Corona-Krise bringt also deutlich zum Ausdruck, wie stark die Geldpolitik der USA großen Einfluss auf den Wert von Aktien, ETFs und Krypto-Assets hat, in die immer mehr junge Menschen investieren.

Besonders bitter sind die Entwicklungen für jene, die in Bitcoin und Crypto einen Gegenentwurf zum traditionellen Finanzsystem sehen. Dezentral, ohne (politische) Steuereinheit in der Mitte, vom Volk fürs Volk, unabhängig vom restlichen Finanzmarkt – das ist so nicht passiert. Je mehr Anleger:innen in den Krypto-Markt kommen und je einfacher Investments in BTC, ETH oder darauf basierende Finanzprodukte wird, desto stärker steigt die Korrelation zu traditionellen Assets wie Aktien. Crypto ist also kein unabhängiger Markt mit eigenen Regeln, sondern ein er ist Teil des Finanzmarktes geworden – und dadurch durch Powells Geldpolitik beeinflussbar geworden.

- Bitcoin = blau

- Nasdaq 100 = Orange

- S&P500 = Türkis