Das sind die besten 17 Steuerspartipps für Unternehmer zum Jahresende 2020

Kurz vor Jahresende gibt es für Unternehmer noch einige Möglichkeiten, Steuern zu sparen. Die wichtigsten Tipps und Informationen hat Gottfried Sulz von TPA Steuerberatung hier zusammengefasst.

1. Gewinnfreibetrag 2020: Investieren Sie noch bis zum 31.12.

Sowohl Einnahmen-Ausgaben-Rechner als auch Bilanzierer können auch heuer einen bestimmten Betrag Ihres steuerlichen Gewinnes (ausgenommen Veräußerungsgewinn) steuerfrei stellen, wenn Sie rechtzeitig in bestimmte abnutzbare Anlagegüter und/oder begünstigte Wertpapiere investieren. Es gilt eine Behaltefrist von mindestens vier Jahren, dies ist auch bei Betriebsveräußerung oder der Pensionsplanung zu beachten.

Der Gewinnfreibetrag beträgt:

- 13,0 % bis zu einem Gewinn von EUR 175.000

- 7,0 % für den Gewinnteil zwischen 175.000 und EUR 350.000

- 4,5 % für den Gewinnteil zwischen EUR 350.000 und EUR 580.000

Somit ergeben sich ein maximaler Gewinnfreibetrag in Höhe von EUR 45.350 und bei 50 % Progression eine maximale Steuerersparnis von EUR 22.675. Bis zu einem Gewinn von EUR 30.000 kann der Freibetrag ohne Investitionen geltend gemacht werden (sog. Grundfreibetrag), und zwar auch zusätzlich zur Betriebsausgabenpauschale; der investitionsabhängige Gewinnfreibetrag steht bei Pauschalierung nicht zu.

➡ TPA TIPP:

Erstellen Sie bald die Prognoserechnung für das Jahr 2020, um die steuerlich optimale Höhe der notwendigen Investitionen rechtzeitig zu ermitteln. Weiters steht für bestimmte Investitionen ins Anlagevermögen auch die 7 % ige oder 14 % ige Investitionsprämie zu; Antragsfrist ist der 28.2.2021. Ihre TPA Berater unterstützen Sie dabei gerne.

2. Grenze für GWG EUR 800

Mit 1.1.2020 wurde die Grenze für die Sofortabschreibung von geringwertigen Wirtschaftsgütern des Anlagevermögens (GWG) von EUR 400 auf EUR 800 angehoben.

➡ TPA TIPP:

Die Erhöhung der GWG-Grenze auf EUR 800 gilt auch für die außerbetrieblichen Einkünfte, also auch für Arbeitnehmer.

3. Gebäudeabschreibung

Betriebsgebäude können ohne Nachweis einer kürzeren Nutzungsdauer mit 2,5 % p.a. abgeschrieben werden, ein höherer AfA-Satz ist bei Vorliegen eines begründeten Gutachtens eines Sachverständigen möglich. Gebäude in Leichtbauweise können nach der Verwaltungspraxis ohne Nachweis mit 4 % p.a. abgeschrieben werden.

Betriebsgebäude, die zu Wohnzwecken verwendet werden, können nur mit 1,5 % p.a. abgeschrieben werden, außer die Errichtung erfolgte vor 1915 (dann AfA von 2 % p.a.). Instandsetzungen bei Gebäuden, die Wohnzwecken dienen, müssen auf 15 Jahre verteilt werden (Sofortabsetzung bei Überlassung an eigene Arbeitnehmer).

➡ TPA TIPP:

Erhalten Sie Ihr Gebäude durch (laufende) kleinere, sofort absetzbare Reparaturen in einem guten Zustand, so vermeiden Sie die Verteilung auf 15 Jahre.

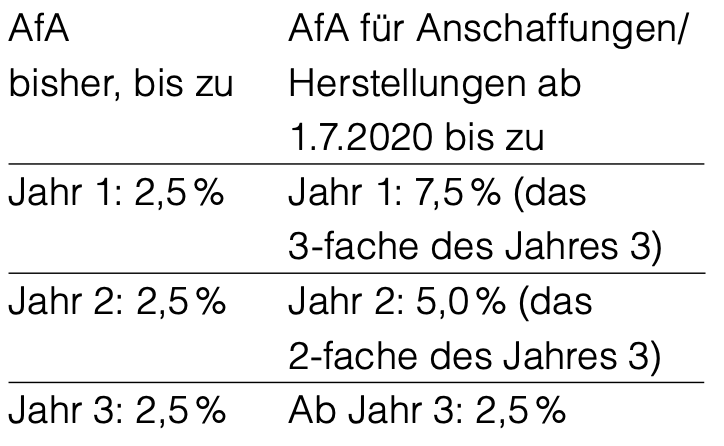

4. Vorgezogene Abschreibung für Gebäude ab 1.7.2020

Für ab 1.7.2020 angeschaffte oder hergestellte Gebäude beträgt die mögliche Absetzung für Abnutzung – AfA im Jahr der erstmaligen Berücksichtigung höchstens das Dreifache und im darauffolgenden Jahr höchstens das Zweifache des jeweils anzuwendenden AfA-Prozentsatzes.

Auch bei Inbetriebnahme in der 2. Jahreshälfte steht die volle Jahres-AfA zu. So sehen die neuen Abschreibungssätze für Gebäude aus:

➡ TPA TIPP:

Die beschleunigte Abschreibung gilt auch für nachträglich errichtete Gebäudeteile, die nach der Judikatur als eigenes Wirtschaftsgut zu betrachten und abzuschreiben sind (zB Dachbodenausbau).

5. Degressive Abschreibung von 30%

Die steuerliche Abschreibung – AfA kann für Wirtschaftsgüter, die ab 1.7.2020 angeschafft oder hergestellt werden, nach einem unveränderlichen Prozentsatz von höchstens 30 % erfolgen. Der Prozentsatz ist auf den jeweiligen Buchwert bzw Restbuchwert anzuwenden (“degressive Abschreibung“).

Bei Inbetriebnahme in der 2. Jahreshälfte steht nur die Halbjahres-AfA von bis zu 15 % zu. Die AfA kann entsprechend den Ankündigungen des BMF bis 31.12.2021 außerbücherlich durch MWR unabhängig von der unternehmensrechtlichen Abschreibung geltend gemacht werden (keine Maßgeblichkeit). Bestimmte Wirtschaftsgüter sind jedoch von der degressiven Abschreibung ausgenommen!

➡ TPA TIPP:

Es besteht die einmalige Möglichkeit, von der degressiven zur linearen Abschreibung zu wechseln, dies wird idR dann gemacht werden, wenn nach einigen Jahren die lineare AfA höher ist als die degressive.

6. Investitionsprämie 7 % oder 14 %

Neuinvestitionen in das (im-)materielle aktivierungspflichtige Anlagevermögen (AV) eines Unternehmens oder einer österreichischen Betriebsstätte werden unter bestimmten Voraussetzungen mit 7 % bzw. 14 % gefördert.

➡ TPA TIPP:

Investitionen in den Bereichen Digitalisierung, Ökologisierung und Gesundheit/Life Science werden mit 14 % gefördert, dazu gehören auch E-KFZ (vgl. dazu die Vorteilhaftigkeits-Berechnung auf unserer Homepage www.tpa-group.at/de/news/steuerbeguenstigungen-fuer-elektro-kfz).

➡ TPA TIPP:

Die Investitionsprämie ist steuerfrei, kraft Sonderbestimmung bleiben aber sämtliche Betriebsausgaben steuerlich unverändert absetzbar.

➡ TPA TIPP:

Bei Investitionen von mehr als 20 Mio kann nach Durchführung der Hälfte eine Zwischenauszahlung beantragt werden.

7. Forschungsprämie 14 %

Die Forschungsprämie für eigenbetriebliche Forschung und für Auftragsforschung (bis EUR 1 Mio) beträgt 14 %.

➡ TPA TIPP:

Dokumentieren Sie Ihre Forschung gut. Seien Sie bei der Erstellung des Antrags sehr gründlich, die Finanz ist bei der Zuerkennung der Forschungsprämie viel strenger geworden. Unsere Experten mit langjähriger Erfahrung unterstützen Sie gerne bei der Antragstellung.

8. Wertpapierdeckung für Pensionsrückstellungen

Bis zum 31.12.2020 müssen Sie bestimmte Wertpapiere zu 50 % der am 31.12.2019 ausgewiesenen steuerlichen Pensionsrückstellung angeschafft haben.

➡ TPA TIPP:

Auch Ansprüche aus Rückdeckungsversicherungen und Anteilsscheine an bestimmten Immobilienfonds und Kapitalanlagefonds werden angerechnet.

9. Steuersparen bei Einnahmen-Ausgaben-Rechner

Einnahmen-Ausgaben-Rechner können Ihr steuerpflichtiges Einkommen optimieren, indem Sie Betriebsausgaben vor dem 31.12.2020 bezahlen, diverse Vorauszahlungen leisten (gewisse Einschränkungen sind dabei zu beachten), bzw. Rechnungen an Ihre Kunden erst am/nach dem 31.12.2020 legen.

➡ TPA TIPP:

Beachten Sie die 15-tägige Zurechnungsfrist für regelmäßig wiederkehrende Einnahmen und Ausgaben.

10. Nachzahlung GSVG vermeiden

Die Finanz anerkennt bei Einnahmen-Ausgaben-Rechnern eine “Vorauszahlung“ von GSVG-Beiträgen, wenn diese in ihrer Höhe der voraussichtlichen Nachzahlung für das betreffende Jahr entsprechen.

Es besteht auch die Möglichkeit, die vorläufige Beitragsgrundlage teilweise oder gänzlich bis zur Höchstbeitragsgrundlage zu erhöhen.

➡ TPA TIPP:

Rechnen Sie bei der SVS mit einer Nachzahlung, können Sie durch Leistung einer “freiwilligen“ Vorauszahlung Ihren Gewinn bereits in 2020 reduzieren.

11. Meldepflicht für neue Selbstständige

Neue Selbständige müssen ein Überschreiten der Versicherungsgrenzen melden, sonst kommt ein Strafzuschlag von 9,3 % zur Anwendung. Das Überschreiten muss dabei innerhalb von 8 Wochen nach Ausstellung des Einkommensteuerbescheides gemeldet werden.

➡ TPA TIPP:

Die Versicherungsgrenze für neue Selbständige ist – unabhängig davon, ob weitere Beschäftigungen vorliegen – einheitlich die zwölffache Geringfügigkeitsgrenze (2020 EUR 5.527,92 p.a.; 2021 voraussichtlich EUR 5.710,32).

12. Kleinunternehmer in der UST bis EUR 42.000

Die Kleinunternehmergrenze beträgt EUR 35.000 (netto) pro Kalenderjahr, d.h. bei einem (theoretischen) Steuersatz von 20 % beträgt die Grenze daher “echte“ EUR 42.000 pro Jahr. Bestimmte (steuerfreie) Umsätze und Hilfsgeschäfte bspw. aus der Veräußerung von Anlagevermögen sind nicht in diese Grenze einzubeziehen.

➡ TPA TIPP:

Ein Verzicht auf die Kleinunternehmergrenze mit dem Ergebnis des Rechts auf Vorsteuerabzug kann insbesondere dann vorteilhaft sein, wenn

- nur Leistungen an Unternehmer erbracht werden,

- größere Investitionen geplant sind.

➡ TPA TIPP:

Beachten Sie gegen Jahresende streng diese Grenze! Entspannung: Eine einmalige Überschreitung von bis zu 15 % (das ergibt Umsätze von höchstens EUR 48.300) innerhalb von 5 Jahren ist unschädlich.

13. Verluste von kapitalistischen Mitunternehmern

Verluste von kapitalistischen, nicht mittätigen Mitunternehmern (idR Kommanditisten) sind bei natürlichen Personen nur bis zu 100 % der Einlage abzugsfähig, ein negatives Kapitalkonto führt zu einem eigenen Wartetastenverlust und kann erst mit späteren Gewinnen verrechnet werden.

➡ TPA TIPP:

Wenn Sie unbeschränkt haften oder ausreichend mittätig sind, greift die 100 %-Grenze nicht und sind Verluste mit anderen Einkünften grundsätzlich ausgleichsfähig.

14. Betriebliche Spenden absetzbar

Spenden aus dem Betriebsvermögen sind bis zu 10 % des Gewinnes des laufenden Jahres (oder des Jahres 2019) als Betriebsausgaben absetzbar, und kürzen damit auch die SV-Beiträge. Darüber hinausgehende Spendenbeträge können als Sonderausgabe abgesetzt werden. Die begünstigten Spendenempfänger müssen am Tag der Spende in der Liste des BMF aufscheinen (ausgenommen Feuerwehren).

➡ TPA TIPP:

Spenden in Katastrophenfällen sind ohne Begrenzung absetzbar, wenn damit ein Werbeeffekt verbunden ist; eine entsprechende Dokumentation muss bei Betriebsprüfungen oft vorgelegt werden.

➡ TPA TIPP:

Privatstiftungen können KESt-frei an die BMF-Listenempfänger spenden.

➡ TPA TIPP:

Echtes Sponsoring fällt nicht unter die strengen Abzugsregeln für Spenden.

15. Advance Ruling – Auskunftsbescheid

Seit 2020 kann in folgenden Rechtsgebieten ein Ruling-Antrag gestellt werden:

- Internationales Steuerrecht

- Umgründungen

- Gruppenbesteuerung

- Missbrauch

- Umsatzsteuer

➡ TPA TIPP:

Ein Ruling-Verfahren ist nur für noch nicht verwirklichte Sachverhalte möglich. Das Ruling könnte besonders im Bereich der Umsatzsteuer für die zahlreichen Zweifelsfragen, bspw. bei gemeinnützigen Rechtsträgern, von Interesse sein.

16. Energieabgabenvergütung

Ein Vergütungsantrag muss spätestens bis zum Ablauf von fünf Jahren gestellt werden. Für das Jahr 2015 und folgende kann ein Vergütungsantrag somit noch bis zum 31.12.2020 gestellt werden.

➡ TPA TIPP:

Um keine Fristen zu versäumen, empfehlen wir allen Dienstleistungsbetrieben mit einem potentiellen Anspruch vorsorglich einen Antrag für die Jahre ab 2015 einzubringen, der VfGH entscheidet demnächst über diese Rechtsfrage.

17. Aufbewahrung von Unterlagen

Die siebenjährige Aufbewahrungspflicht für Bücher, Aufzeichnungen, Belege und Geschäftspapiere endet für die Unterlagen des Jahres 2013 grundsätzlich am 31.12.2020.

➡ TPA TIPP:

Bitte beachten Sie die Aufbewahrungspflicht von grundsätzlich sieben vollen Jahren nach Ablauf des Kalenderjahres, in dem das betreffende Wirtschaftsjahr geendet hat. Wir empfehlen jedoch eine Aufbewahrung von zumindest 10 vollen Jahren, bei laufenden Verfahren besteht die Pflicht auch länger.

Aufzeichnungen und Unterlagen, die Grundstücke (Grund und Boden, Gebäude, Baurechte, Superädifikate und Ähnliches) betreffen, müssen zumindest 22 volle Jahre aufbewahrt werden.

➡ TPA TIPP:

Als Immobilienbesitzer bewahren Sie Ihre Steuerunterlagen von 2012 unbefristet auf, um später den Nachweis über die steuerliche Qualifikation Ihrer Immobilien zum 31.3.2012 als damals steuerfreie Immobilie führen zu können. Denn nur sog. Altimmobilien unterliegen der Pauschalbesteuerung von 4,2 %, andernfalls zahlen Sie 30 % ImmoESt.

Für weitere Informationen besuchen Sie uns bitte auf unserer Webseite unter www.tpa-group.at oder folgen Sie direkt diesen Links: