Tech-Aktien: „2020 sehen wir die Stärke des Marktes wieder kommen“

Slack, Pinterest, Uber, Lyft, Zoom, Dynatrace – das Jahr 2019 hat bereits eine ganze Reihe von Tech-Börsengängen gesehen – und mit Airbnb, WeWork oder Cloudflare stehen schon die nächsten Unicorns bereit, die einen IPO machen wollen. Doch bei vielen Börsenneulingen zeigt sich, dass die Aktien gut performen, obwohl noch nicht absehbar ist, wann diese Unternehmen überhaupt Gewinn abwerfen werden.

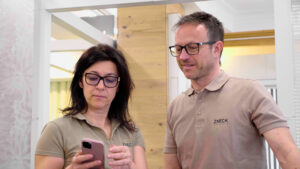

Im Interview mit Trending Topics erklärt Bernhard Ruttenstorfer, Fondsmanager des Technologie-Aktienfonds der Erste Asset Management, worauf es beim Investieren in Tech-Aktien ankommt, worauf die Märkte reagieren und was von Big Tech dieses und nächstes Jahr zu erwarten ist.

In den Börsenprospekten von Tech-Unternehmen, die dieses Jahr IPOs machen, liest man immer wieder sinngemäß: “Wir wissen nicht, wann wir jemals Gewinn machen werden.” Trotzdem wird massiv investiert. Warum?

Bernhard Ruttenstorfer: Die Marktprognosen für Uber etwa besagen, dass 2025 Gewinn geschrieben werden soll. Aber im Technologiebereich ist es so: Es wird das Geschäftsmodell und der Markt gekauft. Uber und Lyft decken den Trend von Offline zu Online ab, und sie haben einen Netzwerk-Effekt: Je mehr Fahrer es gibt, desto mehr Kunden gibt es.

Die Geschäftsmodelle mögen sich in einem frühen Stadium befinden, aber der Trend geht in diese Richtung weiter. Uber hofft darauf, dass Autos in ein paar Jahren selbst fahren, das ist ein großer Kostenfaktor. Uber ist Markführer in einem stark wachsenden Markt. Deswegen sind diese Aktien sehr begehrt, auch wenn nicht direkt absehbar ist, wann es Gewinn gibt.

Als etwa Facebook 2012 an die Börse ging, machte das Unternehmen bereits Gewinn, trotzdem waren Anleger sehr skeptisch. Das ist ein krasser Unterschied zu heute. Warum?

Da muss man unterscheiden. Bei Facebook war zwar Profitabilität da, aber damals war die Frage offen, ob sie es schaffen, die Nutzer vom PC in die mobile App zu bringen und dort Umsätze zu erwirtschaften. Das war die große Sorge an der Börse damals. Wir wissen heute, dass man auch am Mobiltelefon ordentlich Umsatz und Gewinn machen kann. Zwei Faktoren haben Facebook in die Hände gespielt: Die Smartphone-Displays sind größer geworden, und die User haben Facebook am Phone viel intensiver genutzt.

Heute ist die Risikofreudigkeit viel größer als vor fünf Jahren. Bei neuen Börsengängen werden Aktien mit hohen Bewertungen gekauft, auch wenn die Gewinnzone noch weit entfernt ist. Diese Serie – Uber, Lyft, Slack, Pinterest u.a. – wird nicht so schnell abreißen. Airbnb ist der nächste Kandidat. Es sind die Zukunftsthemen, die gekauft werden.

Kann man 2019 bereits einen Trend absehen?

Das Jahr 2019 war und ist im Technologiebereich ein Übergangsjahr. Wir haben zurückgehendes Wachstum bei den Gewinnen gesehen. Aber das Hauptproblem, das sich schon im letzten Jahr abgezeichnet hat, war: auf der Hardware-seite sind Überkapazitäten entstanden. Das starke erste Halbjahr 2018 wurde fortgeschrieben, aber ab Mitte 2018 hat sich herausgestellt, dass es viel schlechter läuft und die Nachfrage gesunken ist. So sind etwa Zuwächse bei Server-Kapazitäten zurückgefahren worden.

2019 hat man die Auswirkungen gesehen. Die Hardware-Preise – etwa bei Speicher-Chips, bei CPUs – sind wegen der sinkenden Nachfrage gefallen. Und zusätzlich ist der Smartphone-Zyklus derzeit schwach. 2019 sehen wir langsam eine Bodenbildung, und 2020 sollte es wieder besser laufen.

Ein großes Thema ist der Handelsstreit zwischen den USA und China. Wie belastet er Tech-Aktien?

Tech-Aktien reagieren da sehr direkt, und das trifft gerade die USA, weil dort eben die größten Tech-Unternehmen sitzen. Mittelfristig ist das kein Problem: Wenn Huawei keine US-Technologie mehr kaufen darf, dann finden sich andere Unternehmen, etwa südkoreanische, japanische oder taiwanesische Konkurrenten.

Was eher ein Problem ist, sind die Zölle. Das wird z.B. die Margen von Apple treffen, weil sie die Preise nur teilweise erhöhen werden können und ohnehin schon ein Nachfrage-Problem haben. Im Handelskrieg geht es neben Energie um Technologieführerschaft. Die Amerikaner versuchen, Zeit zu gewinnen und die Chinesen nicht aufholen zu lassen. Das ist kurzfristig keine schöne Sache und mittelfristig ändert es die Geschäftsmodelle der Unternehmen. Dann wird eben anderswo produziert, das passiert bereits. Werke werden bereits in anderen asiatischen Ländern eröffnet.

Wie haben sich Tech-Aktien im Vergleich zum Gesamtmarkt entwickelt?

Es sind größtenteils Outperformer. Etwa Pinterest: Auch hier baut man auf Netzwerk-Effekte bei den regelmäßigen Nutzern. Wer es schafft, die Nutzer zu binden, der gewinnt.

In den USA ist die mögliche Zerschlagung von Big Tech zum großen Thema geworden. Wie würde sich ein Szenario, in dem Facebook Instagram oder WhatsApp oder Google YouTube verkaufen muss, auf den Tech-Aktien-Markt auswirken?

Für einen Facebook-Aktionär wäre es vielleicht ein Worst Case. Aber für einen Technologie-Investor, der auch in Konkurrenten oder in abgespaltete Unternehmen investieren kann, ist das nicht wirklich ein Problem. Ich glaube nicht, dass das Sentiment darunter leiden würde. Man kennt die Problematik, dass etwa Facebook und Google den Online Werbe-Markt dominieren, seit vielen Jahren.

Kürzlich ist ein in Linz gegründetes Software-Unternehmen, Dynatrace, in New York an die Börse gegangen. Ist die US-Börse für europäische Tech-Unternehmen die spannendere Option als eine europäische?

Die Konkurrenz an US-Börsen ist sicherlich stärker, aber auch die Investoren-Basis ist größer. Ich würde aber nicht sagen, dass man als Technologie-Unternehmen in den USA notieren muss. Der Markt in Europa ist kleiner, aber nicht unattraktiver. Es gibt einige Unternehmen, die sich besser entwickeln als ihre US-Pendants.

Als Anleger, der in Tech-Stocks investieren will – auf welche Indikatoren muss man im Unterschied zu anderen Branchen achten?

Wir schauen etwa darauf, was widerstandsfähig und nicht so abhängig vom aktuellen Zyklus ist. In einem nächsten Schritt schauen wir, in welchem Segment es welche Marktteilnehmer gibt, wie sie positioniert sind und wie das Wachstum und die Profitabilität aussehen.

Das Segment der Speicher-Chips etwa hat eine relativ schwierige Zeit, weil sich die Preise mehr als halbiert haben. In solchen Momenten versuchen wir, solche Segmente zu meiden.

Interessant ist das Video-Gaming-Segment, dort finden wir kräftiges und stabiles Wachstum. Auch das Thema Sicherheit, dass mit dem Internet of Things immer wichtiger wird, ist für uns bedeutend.

Wie beeinflusst die kommende 5G-Mobilfunktechnologie den Markt?

Das ist spannend etwa bei Unternehmen wie Nokia, die Netzwerk-Komponenten bereitstellt, oder bei Qualcomm, das die ersten Smartphone-Chips für 5G produzieren. Da sehe ich aber nicht einen plötzlichen Sprung im Markt, weil 5G schrittweise in den Markt eingeführt wird. Es ist gut, wenn ein Markt nicht sprunghaft ansteigt, sondern wenn er sich kontinuierlich entwickelt. Das ist ideal für uns, weil wir langfristiges Wachstum bevorzugen.

Wer werden die Gewinner beim Thema autonomen Fahren sein?

Alphabet versucht, mit Waymo das Android des Autos zu etablieren. Autohersteller wollen jedoch nicht kooperieren, weil sie dann zum reinen Hardware-Hersteller verkommen, auch wenn Waymo das beste Produkt hat. Für uns interessant ist Nvidia, die Hard- und Software für Automobilhersteller bereitstellt.

Der Kampf derzeit lautet Google gegen die Autohersteller und einige IT-Unternehmen. Wie der Kampf ausgeht, ist schwer zu sagen. Aber: So, wie es jetzt nicht nur Android gibt, wird es auch nicht nur Waymo geben.

Der Blick aufs zweite Halbjahr: Wie glauben Sie wird sich Apple weiter entwickeln? Zuletzt war Apple ja nicht mehr das wertvollste börsennotierte Unternehmen und wurde von Microsoft überholt.

Apple setzt immer stärker auf Services. Sie wissen, dass der Smartphone-Markt eine gewisse Sättigung erreicht hat, und sie werden die Margen beim iPhone nicht steigern können. Bei Services sind die Margen höher, sie haben eine starke User-Basis, und man hat die Zoll-Problematik nicht. Das macht Sinn und ist der richtige Weg. Ein großes neues Produkt sieht man aber nicht kommen.

Was ist 2020 zu erwarten?

2020 sehen wir die Stärke des Marktes wieder kommen. Die Nachfrage bei Konsumenten wird wieder steigen, und bei Hardwareproduktion gibt es keine Überkapazitäten mehr. Wir sehen zwei Risiken: Regulierungen, die einzelne Unternehmen treffen können. Und: die Beeinträchtigung des globalen Wirtschaftswachstums durch den Konflikt zwischen den USA und China. Wenn Unternehmen davon wirklich getroffen werden und Konsumenten wirklich weniger Geld ausgeben – was noch nicht der Fall ist -, dann bekommt der Aktienmarkt für eine gewisse Zeit eine Delle.

Aber Technologie für sich gesehen ist sehr stark positioniert, weil die Nachfrage es auf vielen verschiedenen Segmenten fußt – von Unterhaltung über Sicherheit bis zu Gesundheit. Deswegen gibt es die hohe Volatilität bei Unternehmensgewinnen, die man noch vor einigen Jahren gesehen hat, nicht mehr.

Der Erste Asset Management Technologie Fonds investiert in die bedeutendsten Technologieunternehmen weltweit. Mehr Informationen hier

Mehr zum Thema Investieren und Märkte: https://blog.de.erste-am.com/