„Gesunde Rekalibrierung nach absurden Bewertungen“: 3VC startet neuen Fonds

Downrounds, Rezessionsängste, Massenkündigungen, Aktien-Crash, Krypto-Kollaps – die Tech-Branche Es ist natürlich eine brisante Phase, in der der Linzer Scale-up-Investor 3VC rund um die Gründer Roman Scharf und Peter Lasinger die News droppen: 3VC wird nach dem ersten Fonds von 2018 (ca. 50 Mio. Euro) seinen zweiten Fonds auflegen. Erste Deals sollen demnächst verkündet werden, Exits aus dem ersten Fonds werden es in den nächsten zwei, drei Jahren geben.

Diesmal sind 150 Millionen Euro angepeilt, nach dem ersten Closing sind bereits mehr als 50 Millionen im Topf. Wer die LPs, also die geldgebenden Limited Partners sind, wird offiziell nicht verraten, dürften aber relativ deckungsgleich mit jenen des ersten Fonds sind – und da waren etwa Sparkasse Oberösterreich, Raiffeisen, Vienna Insurance Group, Dietrich Mateschitz via Red Bull oder Hans Peter Haselsteiner mit dabei (Trending Topics berichtete).

Arh: „FOMO-Runden ganz bewusst nicht gemacht“

3VC wird beim bisherigen Model bleiben und 3 bis 4 Investments in europäische Scale-ups (Fokus DACH und Osteuropa) machen, und zwar in der Series-A-Phase. Neu als Partnerinnen des Fonds sind dabei Eva Arh, die erste Mitarbeiterin von 3VC (damals noch Capital300), und die Dynatrace-Mitgründerin Sok-Kheng Taing, die bereits das Investment-Komitee des ersten Fonds leitete. Man will in Syndikaten, also mit Co-Investor:innen, in die Startups investieren. Fokus: ausschließlich Software.

„Die Marktumgebung ist natürlich sehr spannend, birgt aber genauso viele Chancen wie es Probleme gibt“, sagt Scharf zu Trending Topics. „Wir haben letztes Jahr die FOMO-Runden ganz bewusst nicht gemacht“, sagt die neue Partnerin Arh. „Wir sind weiter sehr selektiv.“ Die Unternehmen aus dem ersten Fonds würden alle noch am Markt sein und gesund wachsen. 75 Prozent der Scale-ups im Portfolio wäre bereits mehr als 100 Millionen Euro wert sein. Man nenne die eigene Strategie „Conviction Investment“ – jede einzelne Firma im Portfolio könne und müsse zum Ergebnis beitragen. „Es geht nicht um die eine Firma, die den Fonds-Return macht, sondern um mehrere Firmen, die richtig gut performen“, so Arh.

Man würde sehr eng und proaktiv mit den Scale-ups arbeiten, um für den Erfolg zu sorgen. Ein Beispiel: „Gamee ist zwei Mal unverschuldet von Apple niedergewalzt und aus dem App Store geworfen. Da schlagen andere VCs ein Kreuz und sagen: Das war’s“, so Scharf. Er hätte dann aber einen Bekannten bei Animoca Brands kontaktiert, und aus der aussichtslosen Situation sei ein Exit an eine der Größen im Krypto-Business geworden.

Scharf: „Unendliche Boom-Jahre sind unrealistisch“

Angesprochen auf die Downrounds und Massenkündigungen im Startup- und Scale-up-Markt, die derzeit in Folge der Rezessionsängste die Branche plagen, meint Scharf: Es gebe jetzt, nach dem Rekordjahr 2021, eine „gesunde Rekalibrierung“ nach „absurden Bewertungen“. „Wir haben uns als 3VC rausgehalten“, sagt der erfahrene Investor. „Wenn die Schuhe zu groß sind, dann geht es sich schwer, und wenn man stolpert, dann fängt einen niemand auf. Gerade die VCs, die die höchsten Bewertungen zahlen, sind die, die nicht helfen, wenn es Probleme gibt.“

Und weiter: „Abkühlung tut der Branche gut. Ich will gar nicht in Gründer investieren, die die höchste Bewertung wollen. Man heuert ja auch nicht den teuersten oder den billigsten Verkäufer an, sondern den besten“, sagt Scharf. „Es wird Downrounds geben, es wird Uprounds geben. Es werden Unicorns verschwinden und es wird neue Unicorns geben. Die Erwartung, dass es unendliche Boom-Jahre geben wird, ist unrealistisch.“ So sei das in einem Ökosystem – alte Player werden durch neue abgelöst, ein ewiger Kreislauf.

Arh: „Es geht jetzt darum, dass man Runway hat“

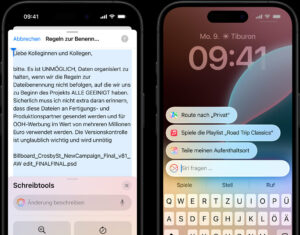

Der Downturn macht sich seit einigen Monaten bei fallenden Bewertungen und seit kurzem mit Massenkündigungen bei Tech-Firmen bemerkbar. Die Investor:innen-Sicht: „Wir werden weniger von diesen Runden sehen, wo 200x Multiples auf den Umsatz gezahlt. ‚Healthy Growth‘ wird mehr wert als ‚Growth at any cost'“, sagt Arh. „Es wird schwieriger, wenn man ein durchschnittliches Team mit einem durchschnittlichen Produkt hat. Und der Tipp an die Founder: „Es geht jetzt darum, dass man Runway hat, um nächstes Jahr nicht raisen zu müssen.“

Das es bereits ein Portfolio-Unternehmen kalt erwischt hat, dementiert Scharf. Die Kündigung von etwa 90 Mitarbeiter:innen (ca. 8%) bei der Foto-App Picsart hätte andere Gründe. Scharf: „Bei Picsart geht es mehr um die IPO-Vorbereitung. Die haben vier, fünf Jahre Wachstum hinter sich und haben entschieden, die Anpassung an Benchmarks vorzunehmen, die sich die Börse wünscht.“