Bitcoin und die Möglichkeit des Super-Zyklus

Die Bitcoin-Fans sind außer sich. Drei Jahre mussten vergehen, bis Bitcoin wieder die Marke von rund 20.000 US-Dollar erreichte. Den letzten massiven Anstieg verzeichnete die digitale Kryptowährung im Jahr 2017, als sie einen sagenhaften Lauf von 1.000 US-Dollar zu Jahresbeginn bis auf 19.655 US-Dollar hingelegte. Vieles scheint auf den ersten Blick ähnlich. Denn auch 2020 stieg der Bitcoin-Preis rasant, doch dieses Mal ist vieles anders:

- das Jahrhundertereignis COVID hält die Welt in Atem

- Bitcoin wird nun als das Gold 2.0 bezeichnet, die digitale Version des Wertaufbewahrungsmittels Gold

- Institutionelle Anleger stiegen nach dem Absturz in 2018 vermehrt ein und kauften die Blockchain-basierte Währung

- Bitcoin ist nun wesentlich benutzerfreundlicher als noch vor drei Jahren

Super-Zyklus von Bitcoin

Es könnte aber noch etwas anderes passieren: Die Kryptowährung könnte sich auch klassischen Denkmodellen eines Bullen-/Bärenzyklus entziehen, alle Konventionen brechen und einen massiven Preisanstieg durch einen „Super-Zyklus“ erleben. Dieses Konzept hat bereits Dan Held, der für die Krypto-Börse Kraken tätig ist, in einem Tweetstorm formuliert:

Der Marktzyklus von Bitcoin beträgt typischerweise etwa vier Jahre und einige Experten stellen die Hypothese auf, dass der Super-Zyklus durch die im Blockchain-Code festgeschriebenen „Halvings“, die vorprogrammierte Halbierung des neuen Angebots an Bitcoin, ausgelöst werden könnte.

Bitcoin-Erfinder Satoshi Nakamoto hatte die Idee, dass eine Reduzierung des Angebots von digitalen Coins durch das Halving über den Lauf der Zeit bei gleichzeitig steigender Nachfrage eine höhere Werthaltigkeit erzeugt. Ein unter Experten anerkanntes Erklärungsmodell für die viralen Marktschleifen von Bitcoin ist die stufenweise Verknappung. Konkret erläutert Satoshi Nakamoto im Bitcoin-Whitepaper:

„Wenn die Anzahl der Nutzer wächst, steigt der Wert pro Coin. Es hat das Potenzial für eine positive Rückkopplungsschleife; wenn die Zahl der Nutzer steigt, steigt auch der Wert, was mehr Nutzer anziehen könnte, um von dem steigenden Wert zu profitieren.“

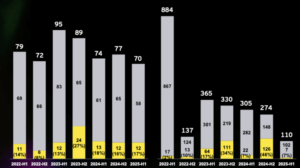

Satoshi spricht damit die Netzwerkeffekte an und postulierte diese zu einem Zeitpunkt, als Bitcoin einen Wert von 50 Cent hatte. In der Grafik unten haben wir den Bitcoin-Preis und die Halbierungen, die die gestrichelten Linien sind. Klar zu sehen ist, dass es nach jeder Halbierung einen Bullenlauf gegeben hat:

Was ist anders als im Jahr 2017?

Diesmal ist das Besondere, dass Bitcoin starke Fundamentaldaten aufweist und dass es zusätzlich inhaltliche Gründe für den Preisanstieg gibt: Bitcoin wird nun gebraucht, um sich gegen drohende Inflation abzusichern. Dieses Narrativ macht das Jahr 2020 für die größte Kryptowährung einzigartig.

Bitcoin wurde während der Finanzkrise 2008 gestartet und ist ein Gegenmodell zum aus Sicht von Nakamoto damals maroden Finanz- und Bankensystem. Die Weltwirtschaft wuchs seither stetig, seit 2008 sind in den traditionellen Finanzmärkten keine nennenswerten Rezessionen zu verzeichnen. Dies änderte sich durch Corona: Eine veritable Gesundheitskrise entwickelte sich als Brandbeschleuniger für eine monströse Wirtschaftskrise, die heftigste Rezession seit den Weltkriegen, weit dramatischer als 2008.

Bitcoin Halving: Wenn weniger neue BTC auf den Markt kommen – wie beeinflusst das den Preis?

Und dies ist der erste Lackmustest für Bitcoin. Werden all die Bitcoin-Jünger und Krypto-Fans die Nerven verlieren und verkaufen? Wird der Bitcoin-Preis ins Bodenlose fallen, wenn die Weltwirtschaft taumelt? Ist Bitcoin doch kein „sicherer Hafen“ in Krisenzeiten und kann nicht gegen Gold und Immobilien als werthaltige Anlageklasse bestehen?

Zunächst deutete alles darauf hin: Bitcoin stürzte gemeinsam mit den Aktienmärkten am 13. März 2020, dem Schwarzen Freitag, dramatisch ab auf 4.121 US-Dollar. Doch die viel kritisierte Kryptowährung erlebte eine Auferstehung und ging gefestigt aus dieser Krise, denn wir stehen heute bei einem Preis von 28.000 US-Dollar.

Inflation der Fiatwährungen

Während sich Bitcoin erholte, überboten sich Regierungen mit Rettungsprogrammen, die sie durch Gelddrucken finanzieren. Und dieses Anwerfen der Gelddruckerpressen ist beispiellos in der Finanzgeschichte: Noch nie wurde in derart kurzer Zeit die Geldmenge derart massiv erhöht. Doch auch Zentralbanken gehen mit der Zeit: Sie drucken nicht Geld, sondern kaufen Finanzinstitutionen und Banken Anleihen ab und überweisen frisches, aus dem Nichts entstandenes Fiat-Geld. Geschäftsbanken bringen die frischen Mittel in Form von Krediten in Umlauf.

Das bedeutet, dass Regierungen derzeit aktiv ihre Währung abwerten. Und dies ist genau das Szenario, gegen das Bitcoin eines der Heilmittel ist: Eine inflationssichere Währung, die nicht von einem Staat kontrolliert wird, deren Geldmenge nicht beliebig ausgeweitet werden kann. Im Gegenteil, durch das Halving wird schrittweise eine geringere Menge, genauer gesagt nur mehr jeweils die Hälfte an Bitcoins ausgegeben, bis alle 21 Millionen Bitcoin unters Volk gebracht wurden.

Bitcoin als Wertaufbewahrungsmittel

Bitcoin wurde als Wertaufbewahrungsmittel geschaffen in einer Welt, in der man seiner Regierung oder Bank nicht trauen kann. Solche Momente kommen nicht oft im Leben, Weltfinanzkrisen sind selten, doch die jetzige Finanzkrise ist ein Schlüsselereignis, das Bitcoin zu einem Super-Zyklus und dadurch zu einem dramatischen Wertanstieg verhelfen könnte.

Zusätzlich zur Corona-Krise kommt ein weiterer Aspekt hinzu: im Gegensatz zu 2017 nehmen institutionelle Anleger diese neue digitale Anlageklasse ins Portfolio auf und kaufen Bitcoin in großen Mengen an. Während 2017 noch vorwiegend Kleinanleger und Computer-Freaks für den Bull-Run sorgten, ist nun FOMO, die „Fear Of Missing Out“, die Angst etwas zu versäumen bei den Großanlegern zu spüren: Als COVID Unruhe in die Märkte brachte, suchten die Finanzdienstleiser, Pensionsfonds und Vermögensverwalter nach sicheren Anlageklassen. Bitcoin bot sich an als Wertaufbewahrungsmittel, da es sich besser als Gold erwies, mit viel Fantasie, getragen durch den Rückenwind der Digitalisierung und mit hohem Aufwärtspotenzial.

Wer sind die wichtigsten Banken und Finanzdienstleister, die in den letzten drei Monaten sich mit Bitcoins, dem „digitalen Gold“ eindeckten:

- JP Morgan

- Fidelity

- Bloomberg

- Deutsche Bank

- Citibank

- Blackrock

- PayPal

und viele mehr. Mehr zu den vielen neuen institutionellen Investoren gibt es hier zu lesen:

EOS: 24 Millionen Dollar Strafe für Blockchain-Firma Block.one

Bitcoin schüttelte Konkurrenten ab

Als Bitcoin während der Hausse von 2017 mit vielen ernstzunehmenden Mitbewerbern zu kämpften hatte, sind jetzt keine Gegner mehr am Feld. Wir erinnern uns an die ICOs von 2016 bis 2018, Initial Coin Offerings, mit denen Blockchain-Startups versuchten Geld einzusammeln und ähnliche Anwendungen wie Bitcoin und Ethereum, die zweitgrößte Kryptowährung zu entwickeln. Dies wurde durch die Ausgabe von Coins und Token realisiert, die in direkter Konkurrenz zu Bitcoin standen. Was folgte war ein Blutbad: fast alle ICOs scheiterten, die Kryptowährungen, vielfach auch Shitcoins genannt, verloren an Wert, nur wenige Blockchain-Startups überlebten.

Lästige Forks spielen keine Rolle mehr

Ein weiterer Gegner war die Bitcoin-Familie selbst. Denn zur einst eingeschworenen Bitcoin-Community der Jahre 2013 – 2015 gesellte sich der Wunsch nach technischer Weiterentwicklung von Bitcoin, hinzu kam die Gier mancher Beteiligter und hohe kriminelle Energie einer Get-Rich-Fast-Manie. Daher wurde oft in heftigen Grabenkämpfen die Bitcoin-Blockchain, frei übersetzt Kette von Datenblöcken, geteilt und abgespalten, man spricht von „Forks“, und Bitcoin-Ableger geschaffen. Wichtigster Bitcoin-Fork und Wettbewerber war Bitcoin-Cash, das sich als Zahlungsmittel verstand, mit dem man kleine Beträge schnell an der Kasse begleichen hätte können sollen. Doch der Bitcoin-Cash Narrativ setze sich nicht durch. Eine andere wichtige Fork war Litecoin, die sich schon 2011 abgespalten hatte. Allerdings schaffte auch Litecoin nicht den Durchbruch, Grund liegt darin, dass Litecoin-Gründer Charlie Lee beim letzten All-Time-High im Dezember 2017 alle seine Litecoins verkaufte und das Projekt verließ, die Hintergründe des Ausstiegs sind bis heute nicht vollständig geklärt. Weitere Bitcoin-Mitbewerber sind Bitcoin SV (Satoshi Version), Bitcoin Gold, Bitcoin Diamond, Bitcoin Zeo, Bitcoin Private, Super Bitcoin, alle heute ohne Bedeutung.

Bitcoin unangefochten an der Spitze

Im Jahr 2020 führte Bitcoin klar die Kryptowährungen an, das Narrativ des digitalen „Gold 2.0“ bringt dem Coin ein entscheidendes Alleinstellungsmerkmal.

In den Anfangsjahren von Bitcoin war es für viele Menschen schwierig Bitcoin zu kaufen und sicher zu verwahren. Oft musste man zunächst eine Überweisung vorab leisten und danach darauf vertrauen, dass die Kryptowährungsbörse tatsächlich die Bitcoins für einen kaufte. Heute sind Crypto-Exchanges kontrolliert von staatlichen Aufsichtsbehörden, in Österreich von der Finanzmarktaufsicht. Zahlreiche Kryptowährungsbörsen mit ausgezeichneter User-Experience und tadellosen Services stehen den Käufern nun zur Verfügung. Zusätzlich bieten PayPal Bitcoin als Zahlungsmitteln an, die Börse Stuttgart betreibt ihre eigene App Bison, mit der Bitcoin gekauft werden kann.

Kommt der Super-Zyklus?

Ob und wann es einen Super-Zyklus von Bitcoin geben wird, ist nicht vorherzusagen. Allerdings ist im Vergleich zu Währungen, Anleihen, Aktien und Gold ein Super-Zyklus wahrscheinlicher. Denn man sollte sich fragen, was passiert, wenn ein Teil des verwalteten Weltvermögens in Bitcoin fließt. Das Weltfinanzvermögen wird auf ca. 100 Trilliarden Euro geschätzt. Selbst wenn nur 0,01% davon in Bitcoin angelegt werden, könnte dies einen schier unglaublichen Preisanstieg in ungeahnte Höhen bringen.

Hier sprechen wir nicht mehr von einem Anstieg von 20.000 US-Dollar auf 100.000 US-Dollar, der sich aus der vielfach angewendeten Fibonacci-Charttechnik ergibt. Bei einem Super-Zyklus sind aufgrund der Netzwerkeffekte, der fixen Bitcoin-Geldmenge, der zunehmenden Schwerfälligkeit von Gold rechnerisch Preissprünge jenseits der Million Euro für einen Bitcoin denkbar. Rein hypothetisch. Im Super-Zyklus liegt die Fantasie von Bitcoin, der anderen Anlageklassen meist fehlt. Das macht Bitcoin einzigartig.

Bitcoin muss sich jetzt als Fluchtwährung für das große Geld beweisen