Insurtechs: Ist die Versicherungsbranche ‚ready to disrupt‘?

Faktenlage

- Der Markt in Europa und den USA ist der spannendste für Insurtecs, weil die Branchenstruktur sich dort in den vergangenen Jahrzehnten kaum erneuert hat.

- 85 Prozent der Insurtechs zielen auf Endverbraucher und Kleinunternehmer und setzen auf vertriebsnahe Geschäftsmodelle.

- Insurtechs lösen ein strukturelles Problem: Sie ordnen die Produkte, machen sie vergleichbar und verständlich.

- Die Versicherungen sind abhängig vom Außenhandel. Insurtechs ersetzen die Berater und agieren somit kostensparend und transparent.

Das 4,5 Billionen Euro-Business

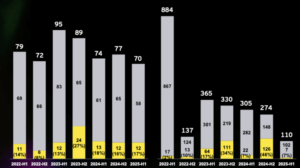

Die Versicherungsbranche steht weltweit für jährliche Prämieneinnahmen von rund 4,5 Billionen Euro und einem verwalteten Vermögen von knapp 13,5 Billionen Euro. Allein im vergangenen Jahr finanzierten Investoren in Insurtech 2,3 Milliarden Euro – eine Steigerung gegenüber 2014 von 225 Prozent. Cloud Computing, das Internet of Things, selbststeuernde Autos, GPS, Chatbots und künstliche Intelligenz werden neue Wege eröffnen, um Risiken besser zu kontrollieren. Die Kosten werden radikal sinken, die Effizienz der Produkte steigen. „Etablierte Unternehmen werden gezwungen sein, ihre Geschäftsmodelle anhand der technischen Möglichkeiten neu auszurichten, Mitarbeiter zu finden, die die richtigen Fähigkeiten mitbringen und Kooperationen mit den neuen am Markt eingehen.“ Das schreibt das Institute of International Finance, eine Lobbyorganisation der Bankenindustrie in der Studie Innovation in insurance: how technology is changing the industry.

Ein Geschäftsmodell ist in die Jahre gekommen

Das Geschäft der großen Versicherer funktionierte in den letzten Jahrzehnten wie von alleine. Jetzt läuft die Branche Gefahr, einen Teil des Kuchens an die neuen Marktteilnehmer zu verlieren. Die Gründe: Dringende Modernisierungen wurden auf die lange Bank geschoben. Innovationen passierte nur nach innen: Die Produkte wurden präziser, individueller, Abläufe wurden optimiert und die Bedürfnisse der Kunden detaillierter erfasst. Eines änderte sich nicht: Das Geschäftsmodell. Die Branche verhält sich weitaus behäbiger als andere Player der Finanzindustrie. Man beruft sich auf das Vertrauen, das durch den direkten Kontakt der Außendienstler mit den Versicherungsnehmern geschaffen wurde. Denn das Versicherungsgeschäft ist beratungsintensiv. Für Generationen von Kunden war dieser Fakt ausschlaggebend für lebenslange Bindung an die Makler. Hauptaugenmerk des Marketing ist nach wie vor die Kundennähe, die Präsenz vor Ort, wenn doch etwas passiert und das Vertrauen in das bekannte Gesicht des Beraters. Doch wird das überhaupt noch verlangt?

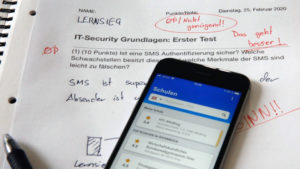

Die neue Generation braucht keine Berater mehr

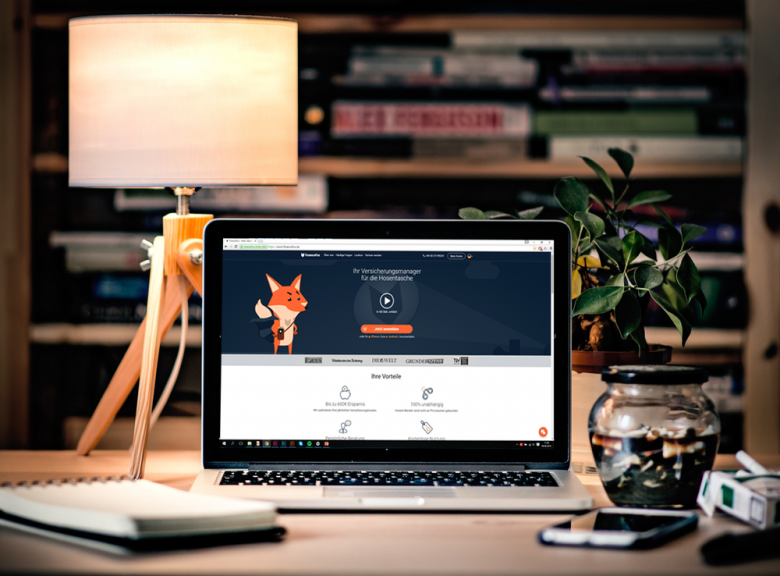

Studien deuten darauf hin, dass etwas in Bewegung ist. Denn neue Kundenschichten unter 30 wünschen keine Beratung mehr. Laut einer Umfrage des Institute for strategic finance sind die „young professionals“, also jene der neuen Generation, die über Bildung und Kapital verfügen, Selbstentscheider. Zwei Drittel von ihnen informieren sich über die Website des präferierten Vorsorgeinstruments, die Finanz- und Wirtschaftspresse oder Testberichte, ob sie ein Finanzprodukt kaufen oder nicht. Für diese Kunden kann eine Beratung via Mail, Chat oder Telefon den freundlichen Mann mit dem Lederkoffer an der Haustüre ersetzen. Mehr noch: Sie stehen ihm kritisch gegenüber. Das Vertrauen in die Bank- und Versicherungsbranche ist nach der Lehman-Pleite weiter gesunken. „Versicherungskunden fühlen sich oft verloren und sind unzufrieden mit unübersichtlichen Versicherungsbedingungen, großen Preisunterschieden für vergleichbare Leistungen sowie komplizierten Schadensmeldungen, sagt etwa Julian Teicke. Gründer der FinanceFox Holding, die vor kurzem 25 Millionen Euro an frischem Kapital einsammeln konnte. Es war bisher die größte Investmentrunde in Europa in dieser Branche. Finance Fox ist nicht alleine. Der deutschsprachige Markt wird neben den Schweizern auch von Asuro, friendsurance, GetSafe, Knip, Simplr, SchutzKlick und Clark beackert. Letztere haben mit Axel Springer einen strategischen Partner mit großer medialer Breitenwirksamkeit gefunden. Dennoch: Laut einer Studie des New Players Network, die sich für einen Austausch zwischen Versicherungen und der Start-ups stark machen, weist keines der 47 Insurtechs einen solch hohen Innovationsgrad auf, dass es den bestehenden Versicherungsmarkt grundliegend umwälzen könnte.

Der Haken: Die Sache mit den Makler-Mandaten

Einer der wichtigsten Faktoren für die Insurtechs ist der Bekanntsheitsgrad. Damit sich ihr Geschäft auszahlt, brauchen sie Millionen Kunden. Das hat einen Grund: die Makler-Mandate. Jede Versicherung ist an ein Makler-Mandat gekoppelt. Für das dieses Mandat bezahlen die Versicherungsunternehmen eine jährliche Provision (Courtage) an denjenigen Vermittler, der das Mandat aktuell innehat. Bei Autoversicherungen sind es drei bis fünf Prozent der jährlichen Kosten. Bei Hausrat, Haftpflicht oder andere Sachversicherungen, sind die Sätze anders. Dort können bis zu 25 Prozent Courtage fliessen. Ursprünglich war dieses Geld für den Abschluss, die Beratung und die Betreuung des Kunden gedacht. Das ist das eigentliche Geschäft der Insurtechs. Es rechnet sich nur bei einem großen Kundenstock. Werner Holzhauser, der aktuell den Markteintritt von FinanceFox Austria für Anfang 2017 vorbereitet, war bis 2012 langjähriger Uniqa-Versicherungsvorstand und rechnet mit bis zu 1,5 Millionen möglichen Kunden – alleine in Österreich. Bislang teilten sich rund 4.000 Versicherungsmakler den österreichischen Markt auf. Diese fürchten jetzt um ihre Courtagen. Denn die Insurtechs sind gewerberechtlich als Makler eingetragen.

Das ruft die Interessensvertretungen auf den Plan. Mit nachvollziehbaren Bedenken. Die deutsche Vermögensberatung stellt im Unternehmensblog die Frage nach der Beratunsghaftung, die beim Insurtech nach Übermittlung des Maklermandats liegt, nach der Aufklärung der User über die Tragweite einer Maklervollmacht und nach dem Eigenkapital der venturefinanzierten Jungunternehmen. Bleibt zu erwarten, dass Insurtechs einfache Versicherungen wie für Reisen übernehmen können. Das Geschäft mit den komplexen, beratungsintensiven Produkten wird eine App nicht leisten können. FinanceFox will diesen Kulturkampf umgehen und Makler in das Geschäftsmodell einbauen. „Dabei kann der Kunde all seine Versicherungspolicen in der App verwalten und Änderungen vornehmen. Und die Broker können dank neuster Technologie effizienter und kundenfokussierter arbeiten. Sie erlangen mit FinanceFox einen Service, der sich stetig weiterentwickelt und an Ihre Bedürfnisse anpasst.“ Dazu passt, dass das Start-up mit Sitz in Zürich auch einen ehemaligen Top-Manager aus der Versicherungsbranche an die Spitze der österreichischen Dependance setzt. Seit dem Start in der Schweiz im September 2015 und in Deutschland im Oktober 2015 hat FinanceFox mehr als 60.000 Versicherungsnehmer gewinnen können.

What´s next: Big Data

Wie so oft in Branchen, die „ready to disrupt“ sind, spielt die technische Komponente eine gewaltige Rolle. Bewegungsprofile, die den Insurtechs verraten, wann der Kunde auf Reisen ist und automatisch die passende Versicherung anbieten. Je mehr die Start-ups wissen, desto genauer können sie den Versicherungsschutz bestimmen. Durch die gesammelten Daten lassen sich Rückschlüsse auf Kundengruppen schliessen, die risikoarme Profile aufweisen. Kein Nachteil, wenn Tarife mit Versicherungen ausgehandelt werden. Die Art und Weise wie die Gesetzgeber in den kommenden Jahren mit dem Datenschutz sensibler Informationen umgehen und deren Weitergabe regulieren, wird über die Zukunft der Versicherungsbranche entscheiden.