Der Ruf nach einem österreichischen Dachfonds für mehr Risikokapital wird lauter

Im Wahlkampf hat Innovation heuer kaum eine Rolle gespielt, am Koalitionsverhandlungstisch hoffentlich schon. Und so bringen sich nach und nach immer mehr Interessensvertretungen mit Empfehlungen ein, wie Österreich in Sachen Innovation endlich ein wenig aufholen könnte. Finanzierung ist bekanntermaßen ein wichtiges Thema und gleichzeitig ein heißes Eisen, das kaum ein Politiker gerne angreift. Während die Förderlandschaft in Österreich umfangreich ist und auch die Finanzierung junger Unternehmen in der Frühphase durch Business Angels gut funktioniert, mangelt es an Wachstumskapital. Die Diagnose ist bekannt, alleine der Lösungsweg umstritten.

Offizielle Empfehlung des Forschungsrats

Schon seit langem fordert Rudolf Kinsky und mit ihm die AVCO (Austrian Private Equity and Venture Capital Organisation), die Interessensvertretung der heimischen Risikokapitalgeber, einen österreichischen Dachfonds, der in Risikokapitalfonds investieren und damit insgesamt eine Milliarde Euro hebeln soll. Und jetzt hat dieser Vorschlag einen prominenten Fürsprecher, auch wenn die Ideen zur Ausgestaltung im Detail etwas unterschiedlich sind: Der Rat für Forschung und Technologieentwicklung, der als öffentlicher Think-Tank die Regierung berät, hat die Dachfonds-Idee in seine offizielle Empfehlung zur „Sicherung einer nachhaltigen Innovations- und Wachstumsfinanzierung“ aufgenommen und den Vorschlag mit einer Studie untermauert.

Hälfte der Startups aus Ausland finanziert

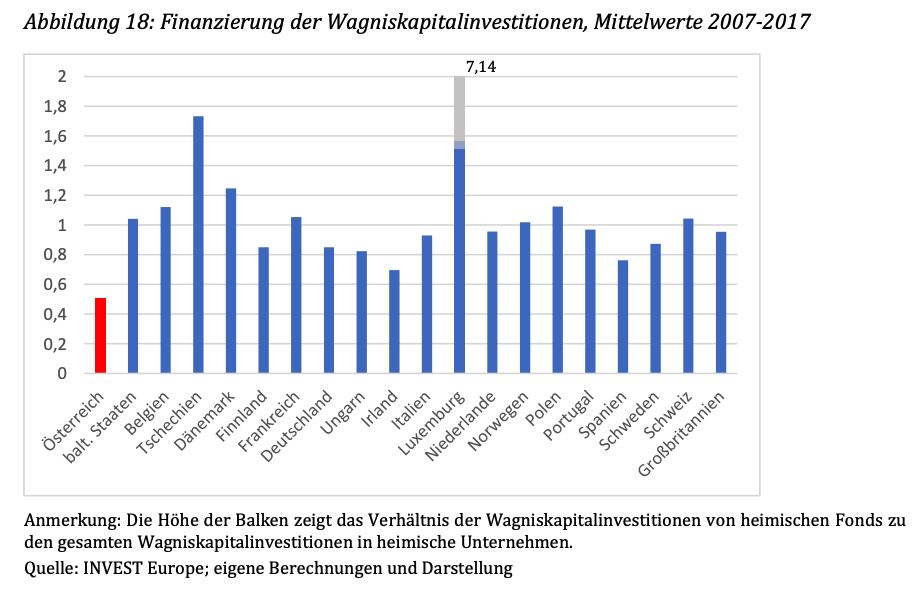

Die Studie, die unter der Leitung von Christian Keuschnigg durchgeführt wurde, kommt zu einem bekannten und ernüchternden Befund: „Bei privatem Risikokapital (aus heimischen Fonds, Anm.) sind wir weit hinten, sogar Polen hat uns überholt“, sagt der Ökonom bei der Präsentation seiner Studie und zeigt auf eine Grafik. „Salopp gesagt wird die Hälfte der österreichischen Startups aus dem Ausland finanziert“. In weiterer Folge würden deshalb viele innovative Jungunternehmen in der Wachstumsphase das Land verlassen. Die Studie hat auch gezeigt, dass mit Risikokapital finanzierte Unternehmen eine höhere Exportquote haben, also die „nächste Generation der Exporteure“ sind, wie Keuschnigg es ausdrückt. Gleichzeitig sind sie vergleichsweise häufiger in F&E-intensiven Branchen tätig. Auf den Punkt gebracht: Das sind Unternehmen, die Österreich nicht an andere Länder verlieren will.

Steuererleichterung, Insolvenzrecht, Dachfonds

Die „Handlungsoptionen“, die die Studie herausgearbeitet hat, finden sich in ihrem Kern auch in der Empfehlung des Forschungsrates wieder und sind keine Überraschung: Die steuerliche Diskriminierung von Risikokapital bzw. Eigenkapital gehöre behoben und das Insolvenzrecht (Stichwort Scheiterkultur) überarbeitet. Und dann ist da der Dachfonds – ein Modell, das etwa in Dänemark sehr erfolgreich ist. Keuschnigg erklärt: Man gründe einen Fonds, der privat gemanaged ist und mit 250 Millionen Euro privatem Kapital ausgestattet ist. Der investiert in insgesamt zehn heimische VC-Fonds und hebelt so pro Fonds etwa 100 Millionen Euro Risikokapital, also insgesamt eine Milliarde Euro. Damit sich das ausgeht, soll der Staat einspringen und pro Fonds für bis zu 75 Millionen Euro (je nach Vorschlag, siehe unten) garantieren (Keuschnigg: „Das ist kein großer Betrag“.).

Durch diese Bürgschaft wäre der Fonds ein attraktives Investitionsziel für institutionelle Anleger, die in Österreich vergleichsweise wenig bis kein Risikokapital bereit stellen – vornehmlich Pensionskassen. Ein solcher Dachfonds soll also einerseits Österreich zu einem attraktiveren Standort für VC-Fonds machen und andererseits das Volumen dieser Beteiligungsgesellschaften erhöhen, also genau das Problem der Anschlussfinanzierung in der Wachstumsphase, in der es um 2- bis 3-stellige Millionenbeträge geht, lösen.

aws-Chef stößt sich an der Ausfallgarantie

Nach der Präsentation folgt die Diskussion und es dauert nicht lange, bis sich Bernhard Sagmeister vom Austria Wirtschaftsservice aws aus der Reserve locken lässt. Das aws ist die Förder- und Finanzierungsbank Österreichs und hat etwa mit Mittelstands- oder Gründerfonds auch Eigenkapital-Instrumente. Sagmeister sieht einen potenziellen Dachfonds dennoch nicht als Konkurrenz: „Wir freuen uns sehr über private Kapitalinitiativen“. Die Idee finde er gut, „aber im Detail müssen wir diskutieren“, sagt der aws-Chef. „Es kann nicht sein, dass wir das Risiko verstaatlichen und den Gewinn privatisieren“. Er meint, dass die im Forschungsrat-Vorschlag geforderte staatliche 30-Prozent-Ausfallgarantie für nachrangiges Kapital einer 100-Prozent-Kapitalgarantie gleichkäme. Ein solches Kapitalgarantie-Instrument habe es schon einmal gegeben und das hätte eben nicht gut funktioniert. Nach dem Wunsch der AVCO würde die Ausfallgarantie 75 Prozent umfassen.

Rudolf Kinsky hingegen versteht nicht, warum Sagmeister „dagegen so opponieren muss“. „Wir gehen ja davon aus, dass diese Garantie nicht schlagend wird“, meint er. Es gehe einzig und alleine darum, ein Triple-A-Rating zu erreichen, damit Pensionskassen investieren können. Offenbar scheitert die Umsetzung eines Dachfonds also bisher an „Designfragen“, wie Sagmeister meint und auch gleich infrage stellt, ob wir überhaupt so viel Wachstumskapital für österreichische Startups brauchen. Auch der Wiener VC Speedinvest investiere schließlich lediglich 25 Prozent des Fondsvolumens in Österreich, also möglicherweise liege es gar nicht am Angebot von Risikokapital, sondern auch „an der qualifizierten Nachfrage“. Eine Debatte, die den Ökonomen Keuschnigg offenbar ratlos zurücklässt: „Warum dieser Fonds nicht umsetzbar sein sollte, kann ich mir wirklich nicht vorstellen“.

Die Dachfonds-Vorschläge im Vergleich:

Vorschlag Forschungsrat/Keuschnigg:

- 250 Mio. vor- und nachrangiges Kapital

- 30% Ausfallgarantie (nur für nachrangiges Kapital)

- Investition in 10 private VC Fonds, zusätzlich eigene Mitteln

- unabhängiger Aufsichtsrat (Staat: Haftung + Kontrolle)

- private Fonds investieren nach privatwirtschaftlichen Kriterien

- nach einer Anfangsphase: Garantiegebühr (keine Subvention)

Vorschlag AVCO:

- 300 Mio. Kapital, die über eine Anleihe in den Dachfonds eingehen

- 25% Bürgschaft des Bundes, mit 15% „Second Loss“ die European Investment Bank (EIB)

- Anlagespektrum des Dachfonds: 30% VC, 70% Wachstum/Buyout

- Dachfonds Management wird international ausgeschrieben