Wie Europas Fintechs digitale Identität in den Mainstream bringen

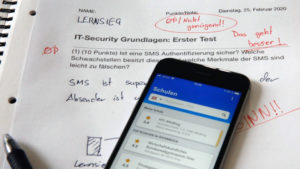

Online-Schnellkredit, ETF, Tesla-Aktie, Bitcoin – zwischen einem eifrigen Online-Konsumenten und einem heißen neuen Finanzprodukt steht in der Regel eines: die digitale Ausweiskontrolle. In der Regel verbringen Nutzer zwischen fünf und zehn quälende Minuten in Video-Calls, in denen sie dem netten Mitarbeiter des brandneuen Fintechs ihren Ausweis über die Smartphone-Kamera entgegen halten.

Bald sollen es nur mehr zwei, drei Minuten sein, und in absehbarer Zukunft wird das Identifizierungsverfahren in Trading-Apps, bei Online-Shops oder beim Krypto-Händler nur mehr Sekunden dauern. Grund dafür ist die rasante Entwicklung, die Identity-Tech-Anbieter hinlegen. Bald werden nicht mehr Mitarbeiter von Neobanken am anderen Ende der Leitung sitzen und Ausweise kontrollieren, sondern Künstliche Intelligenzen. Und auch die haben bereits ein Ablaufdatum. Denn wenn die Pläne der EU aufgehen, dann wird jeder Bürger eine digitale Wallet haben, von der er aus in Sekundenschnelle Banken, Versicherungen oder Exchanges auf seine lokal am Smartphone gespeicherte digitale Identität selektiv zugreifen lassen wird.

Fintechs treiben den Trend

„Initial waren die Fintechs ganz klar die Treiber dieses Trends, N26 etwa war einer unser ersten Kunden. Mittlerweile haben auch die klassischen Banken das erkannt und sind nachgezogen“, sagt Armin Bauer, Mitgründer und Managing Director Technology beim deutschen Identity-as-a-Service-Anbieter IDnow. Als Endkunde merkt man es nicht, aber IDnow sorgt im Hintergrund bei zahllosen digitalen Finanzdienstleistungen dafür, dass sich Nutzer den Richtlinien für Geldwäsche gemäß ordentlich identifizieren lassen können. Solarisbank, N26, Erste Bank, Holvi, Sparkasse, Raiffeisen Bank International, UBS – die Liste der Kunden ist lange und prominent besetzt, das Who is Who der europäischen Finanzbranche. Die Zeiten, in denen man beim Postbeamten mit dem Pass antanzen musste, um ein Sparkonto zu eröffnen, sind längst vergessen.

In Deutschland sind es laut Bauer mittlerweile gar 80 Prozent der Internetnutzer:innen, die schon einmal mit einem digitalen Identifizierungsverfahren in Kontakt kamen. Treiber der Entwicklung ist ganz klar die Fintech-Branche. Noch vor einigen Jahren hieß es oft, dass das Facebook-Konto das Non Plus Ultra sei, mittlerweile gilt aber das Bankkonto und die darin enthaltenen Transaktionsdaten als der Heilige Gral des Daten-Business. Nicht „Du bist, was dir gefällt“, sondern „Du bist, was du kaufst“, lautet das Motto. Und die Firmen, die auf diese Daten zugreifen wollen, müssen eben ordentliche Identifizierungsverfahren einsetzen.

Trending Topics launcht großen Report zum Thema Digitale Identität

Von Minuten zu Sekunden

Beschleunigt wird das Geschehen am Markt von weiteren Faktoren. „In den letzten 24 Monaten hat aus unserer Sicht das Social Distancing, einige regulatorische Anpassungen sowie technische Innovation einen Schub im Markt der Identitätslösungen bewirkt“, sagt Daniel Goldscheider, CEO und Mitgründer von yes.com. „Digitale Identität ist der erfolgskritische Hebel, um Menschen zu helfen und zu schützen. Wir haben die technischen Standards, für ein interoperables globales Identitäts-Netzwerk geschaffen. Was noch fehlt, ist der Wille zur gemeinsamen Kraftanstrengung.“

Das Schweizer Fintech sieht sich als einer der Vorreiter bei Digital Identity und hat sich als Partner der Banken positioniert. Um ein globales Identitätsnetzwerk zu kreieren, arbeitet yes.com mit internationalen Playern wie Adobe, Akoya, BankID, Disney, DocuSign, Santander und den Sparkassen zusammen. Schon jetzt macht yes.com die Identitätsbestätigung so einfach wie eine Überweisung, indem Nutzer den direkten Datentransfer aus den Systemen der Bank an den anfragenden Partner (z.B. einen Online-Shop) auslösen können.

Embedded Finance

Solche extrem schnellen Identitätslösungen sind essentiell für Fintechs. Ein Beispiel ist Klarna, Europas größtes Fintech mit einer Bewertung von mehr als 45 Milliarden Dollar. Als “Buy Now Pay Later”-Unternehmen (BNPL) bieten die Schweden Händler:innen an, dass sie Rechnungskauf, Ratenzahlung und Rahmenkredite quasi auf Knopfdruck in ihre Online-Shops im Checkout integrieren. Weil es dabei natürlich oft um große Summen und die Bonität der Kunden geht, muss Klarna in Sekundenschnelle eine Risikoprüfung durchführen und checken, ob der Käufer sich den Schnellkredit überhaupt leisten kann.

Dafür wird mittels interner (Kaufhistorie, Zahlungsverhalten) und externer Daten (z.B. Schufa) in Sekundenschnelle berechnet, ob ein Kunde im Online-Shop überhaupt die Option erhält, den Kauf auf Raten machen zu können. „Wir haben entsprechende Präventions- und Scoring-Modelle, nach denen wir entscheiden, ob eine Zahlart einem Kunden überhaupt zur Verfügung steht“, so DACH-Klarna-Chef Thomas Vagner. Man sei eine “Kontrollinstanz”, die prüfen muss, wer sich etwas leisten kann – und wer eben nicht.

Square kauft Buy Now Pay Later-Dienst Afterpay für 29 Milliarden Dollar

Kontrolleur AI

„Der Finanzsektor ist im Vergleich zu anderen Sektoren deutlich voran und macht immer noch den größten Teil unserer Kunden aus. Mittlerweile sehen wir aber, dass auch andere Sektoren nachziehen, etwa im Bereich der Versicherungen, im E-Health oder in der Mobility“, sagt Bauer. Dementsprechend hart umkämpft ist auch der Markt. IDnow ist einer von mehreren Playern, die gerade dabei sind, den stark zersplitterten Markt mit zahlreichen lokalen Nischen-Playern aufzuräumen. Bauer: „Wir gehen davon aus, dass es in Europa fünf, sechs große Player geben wird und die heute extreme Fragmentierung verschwinden wird.“

Während heute noch das Video-Ident-Verfahren dominiert, wird bald AI werken. „Wir sind mit dem Video-Ident-Verfahren gestartet, hatten aber damals schon die Idee, das Ganze mit Künstlicher Intelligenz durchzuführen. Damals ging das noch nicht, aber heute geht es stark in Richtung KI-basiertes Identifikationsverfahren“, sagt Bauer. Dann wird zwischen einem App-Download und der Kontoeröffnung nur mehr zwei, drei Minuten stehen – und möglicherweise die eine oder andere Behörde.

„Es gibt immer noch Regulierungsbehörden, die denken, dass die Ausweiskontrolle ein Mensch, also ein:e Mitarbeiter:in oder am besten ein Beamter oder eine Beamtin machen muss, aber die Erkenntnis, dass KI viel genauer ist, setzt sich immer mehr durch“, sagt Bauer. „Die Algorithmen sind dem Menschen heute deutlich überlegen. Ein gut trainierter Mensch hat eine Fehlerrate von zwei bis drei Prozent, unsere Algorithmen aber nur 0,3 Prozent, sind also zehn Mal besser.“

Algorithmen im Hintergrund

Und auch hier sind es wieder die Fintechs, die den Ton angeben. So setzt Coinbase, der börsennotierte, milliardenschwere Krypto-Händler aus den USA, die Technologie von Solarisbank (wiederum IDnow-Partner) ein, um Nutzer innerhalb von Sekunden über ein Referenzkonto zu identifizieren. Ausweise in Kameras halten, das wird bald antiquiert wirken. Denn künftig werden Algorithmen die Identifizierung übernehmen.

„Dienstleister erwarten in digitalen Prozessen Antworten auf Fragen wie ‚Wer bist du‘, ‚erfülle du die Bedingungen‘, ‚bist du vertrauenswürdig/solvent genug‘ oder ‚Wie zahle ich‘”, sagt Goldscheider von yes.com. „Wer diese Fragen möglichst einfach, medienbruchfrei und grenzüberschreitend beantworten hilft, hat beste Chancen.“

Software, Algorithmen und Plattformen werden also unsere digitale Identität bestimmen. „Die Zukunft sehen wir ganz klar bei Digital Wallets. Heute sind Identverfahren transaktionsbasiert, man muss sich also etwa bei jedem Finanzinstitut neu identifizieren. Künftig aber wird es Digital Wallets geben, bei denen man sich ein Mal identifiziert und diese digitale Identität dann immer wieder für verschiedene Usecases verwenden kann“, sagt Bauer.

Zentral dafür ist die „European Digital Identity“ (EDI), die die Grundlage für diese Digital Wallets schafft. Die Standardisierung soll dafür sorgen, dass man eine deutsche ID-App auch in Österreich verwenden kann, und sie soll es für verschiedene Zwecke ermöglichen, dass vom Fischerverein über die Universität bis zur Großbank jeder (und nicht nur Behörden) digitale Ausweise ausstellen kann.

Zwischen EU und GAFA

Das bedeutet am Ende nicht, dass sensibelste Nutzerdaten frei zwischen Banken, Neobroker und Krypto-Exchanges hin und her fließen werden. „Der Bürger soll die Kontrolle über seine Daten bekommen und kann selbst bestimmen, mit wem er diese Daten teilen will. Wenn eine Bank eine Identifizierung braucht, dann schickt sie eine Anfrage an die Wallet des Bürgers, und der kann dort ablehnen oder freigeben, welche Daten die Bank sehen darf und welche nicht“, sagt Bauer. Eine noch ungeklärte Frage ist, wo die Daten sitzen werden. In den Apps der Anbieter, oder am Ende doch in den mobilen Betriebssystemen von Google oder Apple?

„Die Novelle der eIDAS (Verordnung über elektronische Identifizierung und Vertrauensdienste, Anm.) scheint aktuell Ansätze von Wallets stark zu begünstigen“, sagt Goldscheider von yes.com. „Das scheint auch die Position der GAFAs bzw. Hardware-Gatekeeper im Mobile-Bereich zu stärken.“ Digitale Wallets gibt es bei Google (Android) und Apple (iOS) bereits heute, auch wenn sie eher als digitale Ablage für Konzertkarten und Flugtickets starteten. Doch sie drängen immer stärker in Richtung offizieller Ausweise und in den Online-Banking-Bereich, wie die Beispiele von Google Pay und Apple Pay zeigen.

Europa im Vorteil

Doch europäische Anbieter wie IDnow sehen sich am Heimatkontinent trotzdem im Vorteil. Denn anders als bei Social Media ist der Finanzbereich stark durch europäische Firmen geprägt – unter anderem auch deswegen, weil US-Neobanken wie Chime oder US-Neobroker wie Robinhood lieber im riesigen Heimatmarkt bleiben und ihren europäischen Pendants die komplizierte Angelegenheit mit den 27 teilweise sehr unterschiedlichen Mitgliedstaaten überlassen.

Außerdem: Die EU ist sehr viel strenger als die USA. Einige US-Anbieter sind am Alten Kontinent gar nicht erlaubt.

„Das europäische Umfeld ist sehr streng reguliert und hat hohe Anforderungen, und die Verfahren aus den USA sind hier gar nicht zugelassen. Deswegen tun sich US-Player hier sehr schwer. Chinesische Anbieter haben es noch schwerer, nicht nur wegen der Skepsis, sondern auch, weil dort andere Verfahren üblich sind“, sagt Bauer. „Große staatliche Massenüberwachungsdatenbanken sind in Europa nicht gerne gesehen.“

>> Dieser Artikel ist zuerst im Magazin „Digital Identity“ erschienen. Hier geht es zum ganzen Heft <<