Venture Debt: Der neue Finanzierungs-Trend für Scale-ups

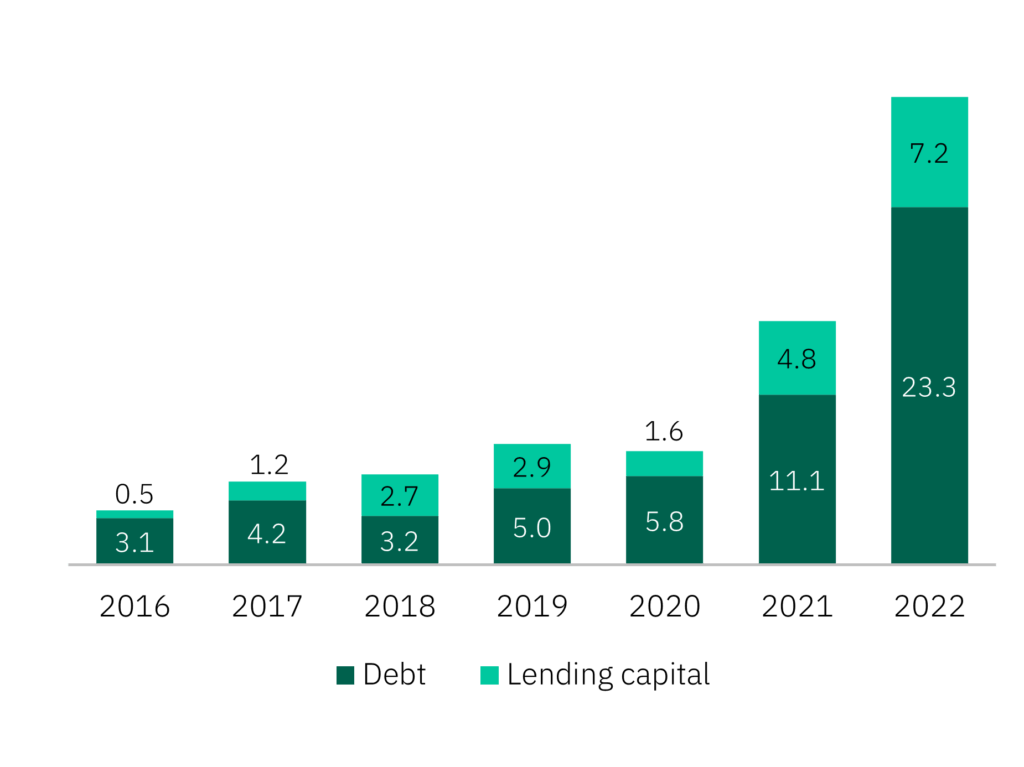

Eigenkapital ist Out, Fremdkapital ist in: In einem sich stark veränderten Finanzierungsumfeld landen immer mehr Startups und Scale-ups auf der Suche nach Geld bei der Option „Venture Debt“ – also frisches Geld in Form eines Kredits oder Darlehens, das man zurück bezahlt, anstatt Unternehmensanteile an einen Investor abzutreten. Bereits 2022 hat sich das in europäische Technologieunternehmen investierte Fremdkapital gegenüber 2021 verdoppelt und über 30 Mrd. Euro erreicht. Auch 2023 wird damit gerechnet, dass Venture Debt eine noch größere Rolle spielen wird.

Davon gehen jedenfalls die Analyst:innen von GP Bullhound aus, die sich den Markt näher angesehen haben. „Für Kreditnehmer, insbesondere für Unternehmen in der Spätphase, ist die Fremdfinanzierung eine attraktive Alternative zur Beschaffung von neuem Eigenkapital im heutigen schwierigen Umfeld der Kapitalbeschaffung. Wir gehen davon aus, dass der (verzögerte) Kapitalbedarf im Jahr 2023 noch akuter sein wird. Viele der Tech-Unternehmen, die bisher keine Kredite in Erwägung gezogen haben, tun dies heute und erkennen mehrere klare Vorteile von Fremdkapital, wie z. B. die Tatsache, dass sie die Kontrolle über das Unternehmen nicht aufgeben müssen, und die transparenten, leicht zu kalkulierenden Kosten“, heißt es.

Nur weil Venture Debt nun attraktiver wird, bedeutet das aber nicht, dass das Finanzierungsmodell auch alle in Anspruch nehmen können – immerhin ist grundlegend die Fähigkeit, die Kredite samt Zinsen in absehbarer Zeit rückzahlen zu können, die Grundlage. Der Anstieg des Fremdkapitals, das vergeben wird, zeigt aber deutlich, dass auch auf Kreditgeberseite mittlerweile sehr großes Interesse da ist:

Nur etwas für Scale-ups

Klar ist: Durch das Ansteigen der Leitzinsen in den USA und Europa Richtung 4, 5 Prozent wird das Verleihen von Geld wieder zum attraktiven Geschäft. „Aus der Sicht eines Kreditgebers ist der Markt deutlich attraktiver geworden. Die Kreditkonditionen spiegeln heute das Kräfteverhältnis zwischen Kreditnehmern und Kreditgebern besser wider. Darüber hinaus ist die Disziplin der Kreditgeber zurückgekehrt: Die Verschuldungsquoten, wie auch immer sie gemessen werden, sind zurückgegangen, und Verpflichtungen werden nicht mehr als optional angesehen“, heißt es seitens GP Bullhound.

In Frage für Venture Debt kommen am ehesten Scale-ups, die bereits ein funktionierendes Geschäftsmodell haben und konstante MRR (Monthly Recurring Revenue) vorweisen können. Bei „Revenue-based Financing“ etwa, das auch in Österreich angeboten wird, ist MRR wesentlich. Denn der Geldgeber bekommt das geborgte Kapital immer als Teil des monatlichen Umsatzes zurück, bis es inklusive Zinsen nach einer vereinbarten Laufzeit abbezahlt ist. „Wie zu erwarten, wurde die überwiegende Mehrheit des Fremdkapitals von Unternehmen in der Spätphase aufgenommen. Unternehmen in der Startphase verfügen in der Regel weder über stabile Einnahmen und Cashflows noch über ausreichende Vermögenswerte, um eine Fremdfinanzierung zu erhalten. Nur 1 % der im Jahr 2022 vergebenen Kredite gingen an Unternehmen in der Startphase“, so GP Bulhound.

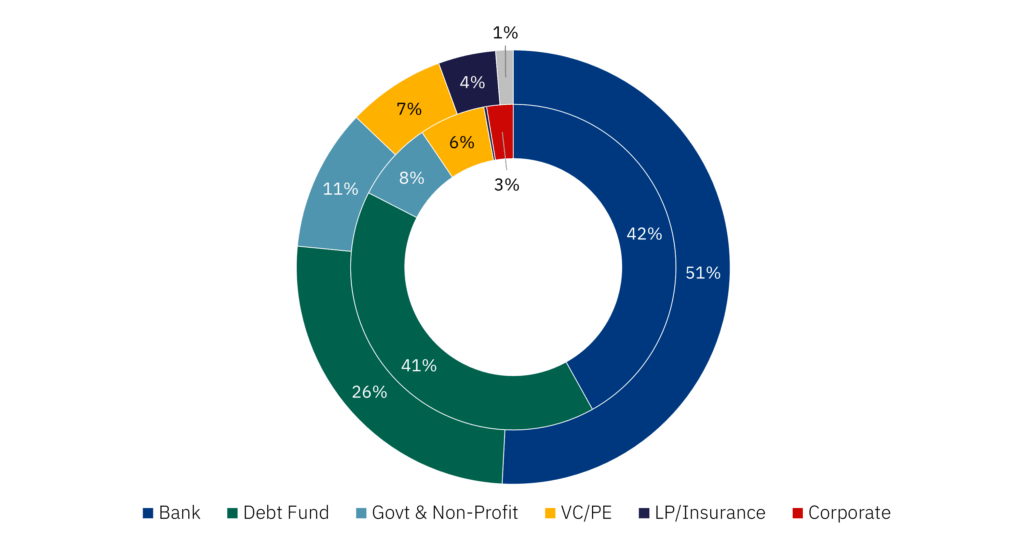

Banken und spezialisierte Fonds sind die wichtigsten Player auf Geberseite, aber auch staatliche Stellen, VCs, Versicherungen und sogar Corporates haben das Geschäftsfeld mittlerweile für sich entdeckt.